Специалисты банковской сферы называют эквайрингом возможность технического уровня, благодаря которой осуществляется оплата с применением банковских карт. Банковские служащие активно используют в своем лексиконе понятие «торговый эквайринг», подразумевающее снятие с пластиковых карт денежных средств за предоставленные товары или услуги.

Специалисты банковской сферы называют эквайрингом возможность технического уровня, благодаря которой осуществляется оплата с применением банковских карт. Банковские служащие активно используют в своем лексиконе понятие «торговый эквайринг», подразумевающее снятие с пластиковых карт денежных средств за предоставленные товары или услуги.

Стороны-участники эквайринга

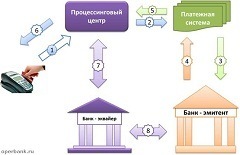

Официально договор по эквайрингу включает в себя две стороны: сам банк и его клиента. Но на практике процесс эквайринга проходит совсем иначе. Банк лишь предоставляет в использование денежные средства, находящиеся на платежной карте, а вот обеспечение самого процесса возлагается на платежные системы, где самыми популярными являются зарубежные– Виза и МастерКард (Об отечественных платежных системах читайте тут). Эти платежные системы выдвигают довольно высокие требования банкам, которые в свою очередь являются их официальными представителями, или агентами.

Лишь самые крупные банки в силах выдержать испытание этими требованиями и показать себя с лучшей стороны. Многие банки используют аутсорсинг, который подразумевает под собой передачу клиентов, заинтересованных в эквайринге, и их платежей компаниям, которые специализируются на подобных вопросах. К примеру, при обращении в отделение Альфа-Банка касательно вопросов, связанных с эквайрингом, клиентов свяжут с представителями компаний, являющихся официальными представителями двух самых часто используемых платежных систем.

Лишь самые крупные банки в силах выдержать испытание этими требованиями и показать себя с лучшей стороны. Многие банки используют аутсорсинг, который подразумевает под собой передачу клиентов, заинтересованных в эквайринге, и их платежей компаниям, которые специализируются на подобных вопросах. К примеру, при обращении в отделение Альфа-Банка касательно вопросов, связанных с эквайрингом, клиентов свяжут с представителями компаний, являющихся официальными представителями двух самых часто используемых платежных систем.

И все же на российском рынке имеется несколько крупных банков, которые осуществляют услуги по эквайрингу от себя лично. К ним относятся банк Русский Стандарт, Газпромбанк, ВТБ и Сбербанк России. Для самого клиента не существенно, кто выступает в роли второй стороны в договоре по эквайрингу, будь то банк или компания, основной деятельностью которой является обеспечение населения такой услугой, консультирование и сопровождение. Ведь в итоге сервис поддерживается двумя платежными системами, а банковские служащие и работники специализированных компаний выступают лишь в роли посредников и их официальных агентов, осуществляющих продажу данной услуги. Так что очень часто в договоре эквайринга в качестве второй стороны указывается агент, под которым подразумевается банк или компания по эквайрингу.

Технические моменты

Первостепенная задача, стоящая перед эквайрингом как таковым, - это принятие платежей за оказанные услуги или приобретенные товары посредством применения пластиковых карт. В техническом понимании эта процедура может осуществляться несколькими способами.

В большинстве случаев платежную систему проводят на кассовый аппарат, находящийся в магазине. Однако главная загвоздка такого способа оплаты заключается в дороговизне подобного оборудования и дополнительных затратах на его обслуживание.

Второй способ по популярности – это аренда терминала, который представляет собой стенд с клавиатурой и дисплеем, с помощью которого клиент может самостоятельно оплатить необходимую сумму. Такой терминал помогает передать платежи непосредственно на счет организации, указанной в качестве получателя. Такой терминал предназначен для подключения к Интернету или стандартной телефонной линии. Также в последнее время становится популярным подключение терминалов для выполнения оплаты к сотовым операторам с использованием специальной СИМ-карты. Это новшество обеспечивает мобильность терминалов и возможность их установки в любом месте магазина или торгового центра, что в свою очередь предполагает удобство клиентов и облегчает работу с терминалом.

Единственное, что может остановить компании от установки такого терминала – это их высокая стоимость. Однако агенты платежных систем готовы предоставить терминалы для оплаты абсолютно бесплатно. Такой терминал абсолютно универсален и подходит как для Виза, так и для МастерКард. При этом он «всеяден» и может работать с картами, имеющими магнитную и чиповую полосу. Таким образом, обеспечивается работа терминала с пластиковыми картами любых банков. И при оплате существует только два случая, при которых клиенту будет отказано в предоставлении услуги эквайринга. Во-первых, терминал может иногда давать сбой, связь с сервером может быть прервана по определенным причинам. И во-вторых, клиенту будет отказано в том случае, когда на его пластиковой карте недостаточно денежных средств для совершения оплаты.

Единственное, что может остановить компании от установки такого терминала – это их высокая стоимость. Однако агенты платежных систем готовы предоставить терминалы для оплаты абсолютно бесплатно. Такой терминал абсолютно универсален и подходит как для Виза, так и для МастерКард. При этом он «всеяден» и может работать с картами, имеющими магнитную и чиповую полосу. Таким образом, обеспечивается работа терминала с пластиковыми картами любых банков. И при оплате существует только два случая, при которых клиенту будет отказано в предоставлении услуги эквайринга. Во-первых, терминал может иногда давать сбой, связь с сервером может быть прервана по определенным причинам. И во-вторых, клиенту будет отказано в том случае, когда на его пластиковой карте недостаточно денежных средств для совершения оплаты.

Что самое удивительное, так это то, что клиенту позволено производить оплату с дебетовой или кредитной карты, принадлежащей российскому банку. Продавец, который предоставляет товары или услуги, совершенно не ощутит разницы, какая карта была использована для оплаты. Терминал автоматически определит платежную систему карты и подсчитает, соответствует ли требуемая для оплаты сумма денежному лимиту карты. Уже только после этого будет совершено подтверждение оплат, либо предъявлен отказ.

Необычный эквайринг

Помимо вышеописанных способов оплаты услуг и товаров пластиковыми карточками имеются и необычные способы. Многие компании готовы предложить своим клиентам внести оплату не выходя из дома. Эта процедура называется Интернет – эквайрингом. При таком способе внесения денежных средств в бланк оформления заказа встроен механизм, позволяющий при наличии желания клиента оплатить сразу с сайта. При этом все данные клиента защищены системой безопасности, обеспечивающей конфиденциальность и неприкосновенность личных данных и сохранность денежных средств частного лица. Чаще всего таким способом эквайринга пользуются Интернет – магазины.

Помимо вышеописанных способов оплаты услуг и товаров пластиковыми карточками имеются и необычные способы. Многие компании готовы предложить своим клиентам внести оплату не выходя из дома. Эта процедура называется Интернет – эквайрингом. При таком способе внесения денежных средств в бланк оформления заказа встроен механизм, позволяющий при наличии желания клиента оплатить сразу с сайта. При этом все данные клиента защищены системой безопасности, обеспечивающей конфиденциальность и неприкосновенность личных данных и сохранность денежных средств частного лица. Чаще всего таким способом эквайринга пользуются Интернет – магазины.

Также существуют мобильные операторы, которые налаживают связь с мобильным устройством клиента с помощью разъема, предназначенного для наушников. Таким образом, можно оплатить совершенные покупки с телефона или смартфона, который в данном случае становится переносным терминалом. Себестоимость такого мобильного терминала оценивает примерно в тысячу рублей.

Как внедрить эквайринг

Права пользования эквайрингом предоставляются исключительно юридическим лицам. Для того, чтобы быть включенным в торговый эквайринг, необходимо открыть расчетный счет в банке, зарегистрированный на юридического лицо. При этом абсолютно неважно, к какому банку привязан счет, а чьими услугами эквайринга клиент будет пользоваться. Это стало возможны благодаря тому, что теперь банки не борются за остатки денежных средств на расчетных счетах, а заинтересованы в получении комиссионных процентов. Так что для них важно, чтобы как можно больше клиентов пользовались их услугами по эквайрингу.

Перед тем, как стать официальным участником сети эквайринга, нужно подписать договор с агентом платежных систем. Тот, в свою очередь выдаст юридическому лицу уникальный номер, который будет привязан к расчетному счету в банке. Для того, чтобы избежать дел с злоумышленниками, которые могут использовать пластиковые карты в своих корыстных целях, терминалы для оплаты предоставляются выборочно после тщательной проверки. В ходе отбора агенты платежных систем потребуют от потенциального участника сети эквайринга заверенную нотариусом копию договора, подтверждающего аренду торгового зала, а также фотографии реальных торговых площадей с целью подтверждения использования терминала строго по назначению.

После того, как все проверки будут завершены (а это может длиться от недели до месяца), будет подсчитано количество терминалов, которые требуются для торговой точки. Также агенты платежных систем предоставляют свою профессиональную помощь в подключении терминалов к сети, произведут настройку и проверят их работоспособность. Сразу после этого можно производить оплату пластиковыми картами. Спецификой работы терминала является то, что после подтверждения клиентом факта оплаты денежные средства будут перенаправлены с его банковской карты на счет продавца в течение двух банковских дней.

После того, как все проверки будут завершены (а это может длиться от недели до месяца), будет подсчитано количество терминалов, которые требуются для торговой точки. Также агенты платежных систем предоставляют свою профессиональную помощь в подключении терминалов к сети, произведут настройку и проверят их работоспособность. Сразу после этого можно производить оплату пластиковыми картами. Спецификой работы терминала является то, что после подтверждения клиентом факта оплаты денежные средства будут перенаправлены с его банковской карты на счет продавца в течение двух банковских дней.

Кроме того, терминалы имеют функцию возврата денежных средств. В таком случае денежная сумма перечисляется с расчетного банка строго на пластиковую карту клиента. Для этого необходимо лишь введение особой команды.

Вне зависимости от того, к какому агенту специализированной компании обратится юридическое лицо с просьбой подключить его к сети эквайринга, тарифы на данную услугу будут идентичны. Равная стоимость является основным требованием, предъявляемым платежными системами.

Визуально понятное объяснение специалиста, что такое эквайринг: